はじめに

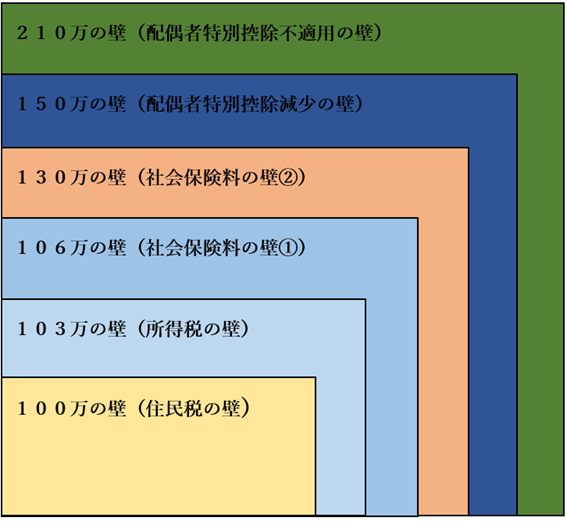

現在パートで働いている方や、これからアルバイトなどで働きたい方が気になるのが「年収の壁」ではないでしょうか?

この年収の壁を知らずに働いて、収入を超えると、世帯全体の手取り年収が減り、働いたのにもらえるお金が減ってしまうことがあります。

ここでは、それぞれの壁について簡単に説明していきます。

100万の壁

この壁は「住民税の壁」とも呼ばれています。

自治体によって多少異なりますが、原則的には、年収93万~100万円を超えることで発生します。

103万の壁

この壁は「所得税の壁」とも呼ばれています。

ほぼすべての人が適用できる基礎控除48万円(合計所得2400万円以下)と、

給与所得55万円(給与収入が162万5000円まで)を差し引くため給与収入が103万円までであれば、所得税はかかりません。

しかし、給与収入が103万を超えてしまった場合、ご自身に所得税が課税され始めます。

また、家族などの扶養に入っている人は、扶養控除が受けられなくなるためその家族において、所得税や住民税が高くなります。

106万の壁

この壁の特徴としては、以下の5つの要件が当てはまる場合にのみ、

扶養から外れて、勤め先によっては社会保険に加入しなければならなくなり、

健康保険や厚生年金などの社会保険料を支払う義務が発生します。

学生ではない

賃金が8万8000円以上(臨時手当、所定外給与は含まれない。)

週の所定労働時間が20時間以上

雇用期間が継続して2か月超見込まれる

従業員が101人以上(2024年10月以降~51人以上)

この壁を越えて働くと、社会保険料が発生し、給与収入の約15%が差し引かれてしまうため、

手取り額が減少してしまいます。

しかし、社会保険に加入したときのメリットもございます。

1. 医療保険が手厚くなる

万が一の際、病気やけがなどになり、会社を休まなければならなくなった場合に手当が支給される

2. 将来もらえる年金額が増える

そのため、将来に対する備えとしても大きなメリットとなります。

130万の壁

この壁を越えて働くと、配偶者からの扶養から外れて自身で国民年金、国民健康保険を負担しなければなりません。

そのため、年収130万円未満の人と比べてしまうと大きく手取り額に影響してしまいます。

150万の壁

この壁は扶養者の配偶者特別控除の満額38万円を受けられるかのボーダーラインとなっています。

この壁を超えると配偶者特別控除が減少していき、配偶者の税負担が増えていきます。

201万の壁

この壁を越えた場合、配偶者特別控除が完全にゼロになり、150万の壁と同様に配偶者の税負担が増えることになります。

まとめ

以上、それぞれの壁について、概要を述べてまいりました。

ですが、皆様の個別事情によって若干要件は変わってきますので、それぞれ詳細は、別途ご確認下さい。

また、当事務所では、2024年1月19日に「年収の壁セミナー」を予定しております。是非、ご参加下さい。

↓

年収の壁セミナー